Đỉnh là nơi không ai muốn bán.

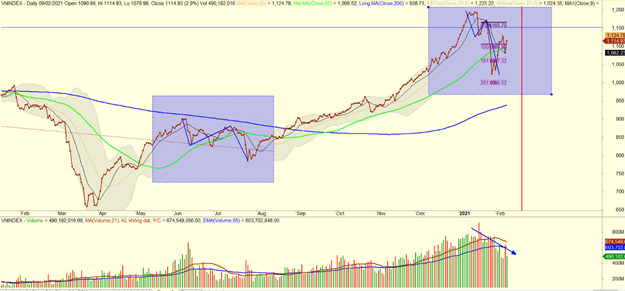

Sự cố của HOSE về giá trị thanh khoản, trong suốt giai đoạn đi lên tạo đỉnh, VNI mắc lỗi bán xong thì hết quota không mua lại được vì 1 ngày chỉ giao dịch dc 16k tỷ là đơ. Media liên tục đưa tin về dòng tiền F0 ùn ùn đổ vào thị trường chứng khoán.

Những điều này hình thành tâm lý cho người cầm hàng là không muốn bán nữa, vì bán xong thì phải mua lại với giá cao hơn.

Điều này giúp cho những người giàu kinh nghiệm, nhiều thông tin, thoải mái bán rút tiền mà không sợ ai tranh phần bán.

Chỉ được bán không cho mua

Hai phiên phá cân bằng cắm xuống với sự cố lỗi bảng điện từ buổi sáng. Những ai muốn mua không thấy bảng giá chỉ thấy lệnh bán, không thấy lệnh kê, dồn 1 loạt lệnh bán thành một lực đủ sức nặng phá tất cả các hỗ trợ trong thời gian ngắn với giá gần như thấp nhất phiên.

Việc nạp tiền đỡ giá gặp khó khăn ở tất cả các công ty chứng khoán, nhiều phản ánh đưa ra là chỉ thực hiện được lệnh bán còn lệnh mua hầu hết không đẩy được vào sàn.

VNI sụt giảm nhanh chóng 100 điểm từ 1200 về 1100 trước khi có 1 cú sóng hồi đủ T duy nhất lên tầm 1175 điểm mà người có lợi lại chính là những người đã mua dc sàn và sát sàn. VNi rớt liên tục 4 5 cây, cả vn30 sàn trắng, lệnh chất sàn vni cả vài triệu cổ, gây ra 1 nỗi hoang mang cho cả F0 lẫn Fn, vì chưa từng có phiên thảm sát nào kinh khủng như vậy.

Chỉ với 2 tuần giao dịch, ngưỡng cân bằng vùng giá phía trên của Vni tưởng khó khoan thủng bị phá vỡ nhanh chóng. Thị trường bị ép điều chỉnh tìm ngưỡng cân bằng mới bên dưới.

Bên cạnh nỗi đau mất tiền là sự bức xúc về hệ thống quản lý.

Nhưng có phải việc này chỉ xảy ra ở HOSE, câu trả lời là ngay ở thị trường chứng khoán nước ngoài, nó cũng xảy ra. Nổi bật nhất là ở cổ phiếu GAMESTOP, việc chỉ cho bán, không cho mua cũng đã xảy ra.

Thêm vào đó, nếu xét trên góc độ quản lý, để duy trì một thị trường phát triển bền vững, tránh việc tăng quá sock quá nóng gây ra tình trạng bong bóng ngoài tầm kiểm soát, việc ép VNI điều chỉnh có thể cũng là một việc làm cần thiết. Có thể xem xét một số lý do:

- Các chủ doanh nghiệp, nắm rõ thông tin doanh nghiệp, đã bán được giấy giá tốt.

- Áp lực tết nguyên đán, những người có mức lợi nhuận cao, kể cả nhiều lẫn ít kinh nghiệm, đều muốn chốt lời hiện thực lợi nhuận, tạo áp lực bán xuống khổng lồ.

- Nếu để VNI tiếp tục tăng, có thể gây phản ứng ngược, giảm mức độ hấp dẫn của thị trường do mặt bằng giá đã tăng quá cao.

Và với một cú điều chỉnh sock, MMS có lẽ đã thành công trong việc giữ lại dòng tiền cho thị trường khi hầu hết đều không kịp trở tay.

Và tất nhiên, những ai muốn tiếp tục tham gia cuộc chơi, phải chấp nhận điều đó.

Tiếp theo, cũng chỉ cần tầm 10 phiên, VNI tạo đáy tăng từ 997 lên lại 1114 điểm cuối năm âm lịch, và sự hưng phấn lại quay trở lại thị trường như chưa từng có gì xảy ra bất chấp những lo ngại về nạn dịch covid quay trở lại.

Bỏ qua những vấn đề khác chỉ xét trên góc độ đồ thị, VNI đã đánh rất chuẩn sóng Elliot.

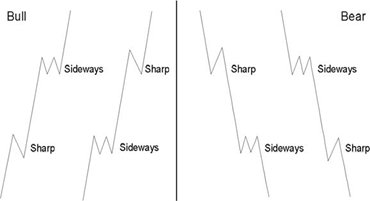

Một trong những guideline quan trọng của Sóng Elliot, đó là quy luật luân phiên.

Lesson 10: The guideline of alternation (Elliott Wave Principal)

Quy luật luân phiên: Thị trường không bao giờ hành động 2 lần giống nhau trong một sóng. Nếu song 2 điều chỉnh phức hợp thì song 4 điều chỉnh đơn giản và ngược lại.

Nếu như đợt điều chỉnh kéo dài 2 tháng từ tháng 6 đến tháng 8 có thể xem như một đợt điều chỉnh phức tạp kéo dài theo dạng sóng phẳng Flat thì đợt điều chỉnh vừa rồi là một đợt điều chỉnh nhanh, sâu và diễn ra trong thời gian ngắn theo dạng zigzag ABC.

Điều tất nhiên là dạng sóng này chỉ được xác nhận sau khi nó đã hoàn thành. Tại trước thời điểm diễn ra điều chỉnh, với diễn biến giao dịch sàn HOSE đơ thanh khoản và lực dòng tiền đổ vào, hầu hết đều nghĩ rằng khó có thể điều chỉnh sâu được mà chỉ có thể điều chỉnh ngắn nhưng không sâu do áp lực về rút tiền trước thời điểm tết nguyên đán như mọi năm. Nhưng ngài thị trường đã làm được với một bàn tay vô hình (hoặc hữu hình).

Kịch bản tiếp theo.

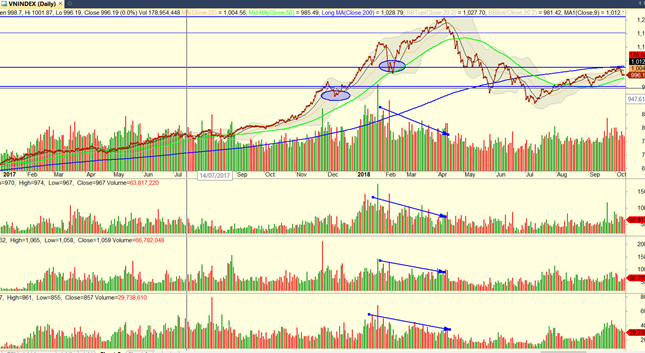

Diễn biến thị trường hiện tại có nhiều điểm tương đồng với thời điểm tết nguyên đán năm 2018, cả về thời gian lẫn cách thức. Vậy chúng ta bắt đầu dự kịch bản mới bằng việc phân tích lại diễn biến từ quá khứ, năm 2018.

Hành động giá, được xác nhận bởi khối lượng

“Một câu trả lời sai, cho một câu hỏi đúng, còn hơn là một câu trả lời đúng cho một câu hỏi sai”.

Trong suốt giai đoạn uptrend của VNI năm 2020 từ đáy, nổi bật là sự gia tăng mạnh mẽ của thanh khoản thị trường. Có thể nói, thanh khoản của Vni năm 2020 đã vượt xa dự đoán của rất nhiều người, đạt phiên kỷ lục 20k tỷ.

Dòng tiền liên tục đẩy vào thị trường, cùng với sự luân chuyển liên tục của dòng tiền trong nội tại, là thứ thúc đẩy VNI liên tục tăng. Bạn có thể tưởng tượng nôm na: có 3 nhà đầu tư A, B, C. Cổ phiếu tăng giá, đi cùng nó là sự hưng phấn cũng tăng lên, nỗi sợ hãi bị bỏ lại, nhưng khi cổ phiếu liên tục tăng sẽ đến một giai đoạn mà nỗi sợ hãi sẽ lấn át lòng tham. Nỗi sợ này không phải nỗi sợ thua lỗ mà là nỗi sợ mất lãi. Lo sợ cổ phiếu đã tăng giá quá cao, và sẽ quay đầu giảm, mất lãi, nđt A sẽ bán cổ của mình, tương tự như vậy là nđt B, và nđt C. Tâm lý chung là bán xong chỉ muốn cổ phiếu giảm, hoặc tìm kiếm ngay một cơ hội đầu tư mới.

Trong giai đoạn này, lại xuất hiện thêm một lực mới, gọi là F0, đến sau, chưa trải qua cảm giác sợ hãi, mua vào bất chấp, khiến giá cổ phiếu không giảm, trái ngược lại có xu hướng tăng lại. Lúc này, lòng tham và nỗi sợ lỡ sóng (FOMO-Fear of missing out) lại lôi kéo 3 nđt tiếp tục quay lại. “Chẳng lẽ mới bán xong cổ phiếu lại đi mua lại chính cổ đó với giá cao hơn, tụi nó lại cười vào mặt, hihi?” Thế là ông A mua cổ phiếu của ông B đang chỉnh, ông B lại tiếp tục mua cổ ông C, và ông C lại mua của ông A. Việc mua đi bán lại của 3 nđt này tạo ra thanh khoản cho thị trường, và điều này kéo mặt bằng giá tiếp tục tăng.

Lúc đầu, việc này diễn ra ở nhóm cổ phiếu đại chúng, nhóm VN30. Tiếp đến, khi đạt đến một ngưỡng mà nỗi lo sợ mất lãi lớn hơn lòng tham, dòng tiền này sẽ tìm đến nhóm Midcap, rồi nhóm Penny, đẩy vol toàn bộ 3 nhóm cũng như thị trường tăng lên.

Như minh họa ở hình dưới, theo thứ tự khối lượng giao dịch VNindex, VN30, VnMid, và VNSML.

Đến lúc, toàn bộ cổ phiếu đã đạt mặt bằng giá cao, giá cổ phiếu đã vượt xa giá trị thực, các chủ doanh nghiệp, MMS, BBs, những người vốn nắm rõ thông tin về doanh nghiệp hơn đám đông, bắt đầu bán ra tạo ra một khối lượng khớp lệnh khổng lồ ở vùng đỉnh.

Đáy là nơi không ai muốn bán và không ai dám mua.

Những người chưa kịp chốt lãi, cũng chấp nhận bán nhanh phía sườn phải để giữ lại lợi nhuận. Ba nhà đầu tư A, B, C, giả sử vẫn nằm trong thị trường, cũng không dám nhảy nhót mà nằm im. Dòng tiền bắt đầu ngừng luân chuyển, thanh khoản đi xuống, cổ phiếu liên tục rơi do nhóm F0 ở ngoài cũng nằm im nghe ngóng. Đến lúc vượt ngưỡng chịu đựng, nhiều nhà đầu tư không thể chịu đựng bắt đầu cắt lỗ, call margin hàng loạt.

Lúc này, tranh thủ hoảng loạn, nhóm tinh anh lại mua vào với giá thấp mà không sợ nhỏ lẻ mua tranh.

Điều này cũng diễn ra tương tự như giai đoạn tháng 2 năm 2018.

Vậy phần tiếp theo, sẽ diễn ra như giai đoạn 2019 2020 hay một kịch bản khác. Điều đó quyết định ở lực đẩy của dòng tiền mới F0.

Năm 2018, sau khi tạo đỉnh đầu quanh 1117, tạo đáy ở 1000 sau đó tiếp tục đi lên với tình trạng thanh khoản đi xuống, sau đó tạo 1 đỉnh ở 1205.

Nếu như năm 2021 này, thanh khoản của thị trường tiếp tục diễn ra như năm 2018, kịch bản cũng sẽ tương tự, tạo 1 đỉnh mới rồi đi vào trạng thái sideway và downtrend.

Trường hợp ngược lại, dòng tiền F0 tiếp tục được đẩy vào thị trường, thì trạng thái luân chuyển của dòng tiền sẽ tiếp tục tiếp diễn như giai đoạn đầu kể trên, và chúng ta sẽ được thấy VNI 1500 1800 như kỳ vọng.

- Câu hỏi:

Tại sao thanh khoản VNI đạt gấp nhiều lần so với giai đoạn 2018, mà VNI lại vẫn chưa phá được đỉnh năm 2018.

Be the first to comment