Thao túng dòng tiền (cash flows manipulation): Các thuật “thổi phồng” dòng tiền từ hoạt động kinh doanh – đổi dòng tiền từ hoạt động khác sang hoặc ngược lại, sử dụng M&A, thu nhập 1 lần

Kỳ 4: Thao túng dòng tiền từ hoạt động kinh doanh

Sau kỳ 1 bàn về khái niệm các thủ thuật thao túng kế toán, kỳ 2 & kỳ 3 bàn về cách thổi phồng lợi nhuận thông qua việc đẩy doanh thu hoặc giảm chi phí, kỳ 4 nầy, chúng tôi đi vào chủ đề rất “lạ” – thứ chúng tôi nghĩ là chưa phổ biến ở Việt Nam – nhưng cẩn tắc vô áy náy, chúng ta vẫn phải bao quát hết để đề phòng cho tương lai: đó chính là thuật thao túng dòng tiền từ hoạt động kinh doanh (“cash flow from operations” – hay “CFO”).

Ắt hẳn nhiều nhà đầu tư giá trị kinh nghiệm chúng ta sẽ thường dùng báo cáo lưu chuyển tiền tệ để kiểm tra các thủ thuật của doanh nghiệp một cách rất thuần thục; tuy nhiên nếu từng trò chuyện với các kiểm toán viên chuyên nghiệp, ta sẽ hiểu rằng báo cáo lưu chuyển tiền tệ – đặc biệt là báo cáo lưu chuyển tiền tệ theo dạng gián tiếp (indirect method) – vẫn có thể bị các vị kế toán ma mãnh điều khiển gần như “thoải mái” mọi khoản mục ở bên trong nó, miễn sao con số cuối cùng được đáp ứng. Song, điều nầy không có nghĩa rằng việc kiểm tra báo cáo lưu chuyển tiền tệ là không cần thiết; nếu có đôi mắt sắc sảo, ta sẽ vẫn nhìn ra được sự bất hợp lý của các dòng lưu chuyển tiền tương ứng với báo cáo kinh doanh, bảng cân đối kế toán và mô hình kinh doanh của doanh nghiệp. Và đó chính là chủ đề của ngày hôm nay!

Theo ngài chuyên gia về kế toán và thủ thuật gian lận Howard Schilit, có 2 loại thủ thuật thao túng dòng tiền CFO, thổi phồng nó lên để “đánh lừa” những nhà đầu tư phân tích sơ suất, ngỡ rằng công ty mình đầu tư là một cỗ máy tạo tiền tốt, bao gồm: (1) đổi dòng tiền vào từ hoạt động khác sang CFO, hoặc chuyển dòng tiền ra trong CFO sang hoạt động khác (2) sử dụng hoạt động bất thường như M&A hoặc thu nhập một lần để thổi phồng CFO.

3.1. Đổi dòng tiền từ hoạt động khác sang dòng tiền CFO hoặc ngược lại

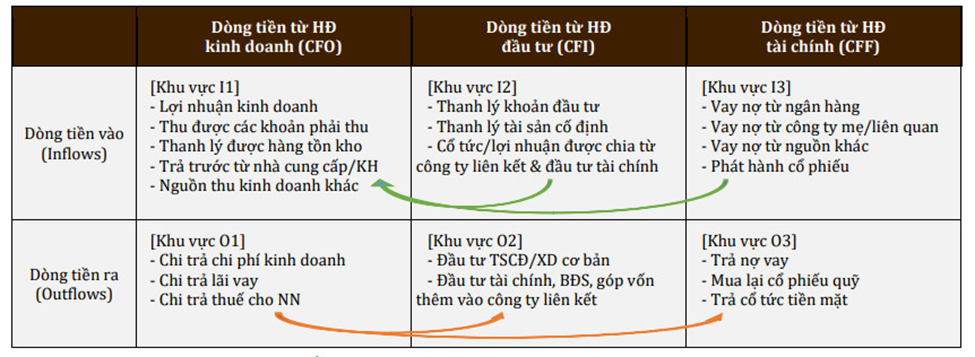

Trước khi chúng tôi bàn sâu hơn về thủ thuật nầy, ta cần nhìn một bản đồ như sau để bao quát được cách các chủ DN ma mãnh chơi trò “sắp xếp” trong một bảng lưu chuyển mà vẫn làm con số cuối cùng không thay đổi:

Như vậy, quý độc giả có thể thấy rằng họ có thể dùng dòng tiền vào (inflows) ở khu vực I2 hoặc I3 để chuyển sang I1, hoặc chuyển dòng tiền chi ra (outflows) từ O1 chuyển sang O2 & O3. Có thể nói thuật thao túng dòng tiền nầy tương đối cao cấp (advanced) so với thị trường Việt Nam do hầu hết NĐT cá nhân chúng ta ít chú ý đến báo cáo lưu chuyển tiền tệ, ngoài ra phương pháp nầy đòi hỏi nhiều chiêu thức tài chính khá phức tạp.

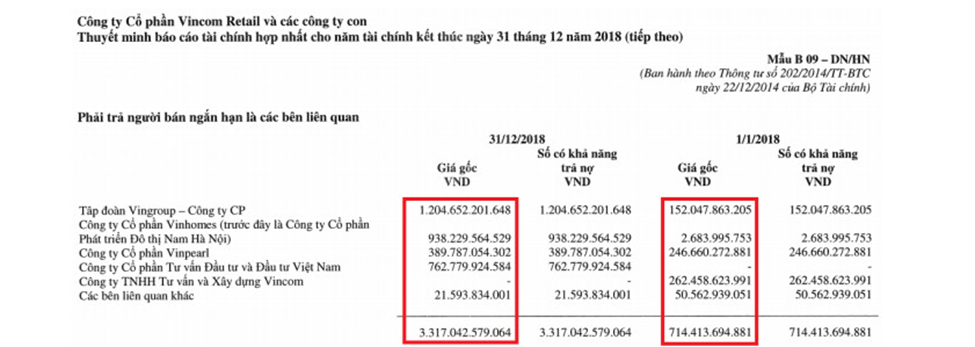

Chúng tôi xin đưa ra một ví dụ cho thủ thuật thứ nhất là trường hợp một công ty con nhận được khoản cho vay từ công ty mẹ/công ty liên quan, nhưng thay vì hạch toán là dòng tiền từ hoạt động tài chính (borrowing financing), họ lại hạch toán chúng thành dòng tiền trả trước cho hoạt động kinh doanh từ các nhà cung cấp (operating financing), qua đó đẩy dòng tiền CFO lên trong ngắn hạn. Nếu quý độc giả có xem qua BCTC kiểm toán 2018 của case Vincom Retail (“VRE”), sẽ nhận thấy rằng khoản phải trả người bán của VRE tăng đột ngột lên gấp 3 – đạt ~3,400 tỷ, trong đó 97% đến từ công ty mẹ VIC và các công ty liên quan mà không rõ bản chất giao dịch, từ đó “một cách bí mật” đẩy dòng tiền CFO lên thêm vài nghìn tỷ thay vì hạch toán như dòng tiền CFF.

Ví dụ thứ hai chính là phương pháp cũ kĩ chúng tôi đã nhắc đi nhắc lại rất nhiều lần ở kỳ trước: vốn hóa (capitalization) chi phí vào tài sản cố định. Bằng cách nầy, các khoản dòng tiền phải chi ra thường xuyên ở mục O1 như chi phí hoạt động (OPEX) hay chi phí lãi vay (Interests) được cộng dồn vào dòng tiền chi vào TSCĐ/Xây dựng cơ bản ở mục O2, khiến dòng tiền CFO bị thổi phồng lên, làm cho nhiều nhà đầu tư tưởng rằng công ty đang hoạt động rất tốt – cho đến khi họ chịu chú ý đến khoản capex khổng lồ. Quý độc giả có thể tham khảo lại bài viết “Đọc hiểu BCTC” chúng tôi đã bàn rất kĩ ở ấn phẩm kỳ XXII (https://newslettervietnam.com/an-pham-dau-tu-gia-tri-22/) về case HAG như một ví dụ, đồng thời chúng tôi cũng cảnh báo ta nên cẩn trọng với các nhóm ngành phụ thuộc nhiều vào TSCĐ (capitalintensive) như hàng không, nông nghiệp, vận tải, dầu khí, điện lực, v.v

3.2. Sử dụng M&A hoặc thu nhập một lần để thổi phồng CFO

Ngoài phương pháp sắp xếp, chuyển đổi giữa các khoản mục dòng tiền khá li kì trên, đối tượng thường thao túng dòng tiền CFO là các doanh nghiệp chuyên đi thâu tóm, M&A hoặc các doanh nghiệp đang túng thiếu phải nghĩ ra các hoạt động bất thường như thanh lý tồn kho/bán khoản phải thu, một lần để thúc đẩy dòng tiền.

Một trong nhứng ví dụ khá cụ thể là case CTCP Tập đoàn F.I.T (“FIT”). Năm 2013, công ty có vốn điều lệ chỉ vỏn vẹn 150 tỷ đồng. Sau đó suốt những năm 2014-2016, công ty bán ưu đãi cổ phiếu nhiều lần lên 2,500 tỷ đồng (?!), thu tiền mặt về để đi M&A các doanh nghiệp như Vật tư Nông nghiệp Cần Thơ (“TSC”), Dược Cửu Long (“DCL”), Nước khoáng Khánh Hòa (“VKD”), đẩy CFO của mình lên hàng trăm tỷ nhanh chóng. Ấy vậy mà thay vì nhận được cổ tức tiền mặt thật, cổ đông chỉ toàn thấy cơ cấu tài sản công ty nằm ở các trái phiếu DN, góp vốn đầu tư vào các công ty “lạ”! Sau đó, giá cổ phiếu FIT & TSC nhanh chóng giảm sâu, hiện nay đã rơi về dưới [5.0], để lại bao đau xót cho các cổ đông ngây thơ…

Bên cạnh các case lộ liễu dạng nầy, chúng tôi còn khuyến nghị chúng ta nên tránh các các holdings kim tự tháp đầy phức tạp, thường xuyên M&A các công ty “lạ” với giá ngất ngưởng và có hàng nghìn các giao dịch tài chánh còn đáng ngờ hơn cả ví dụ trên. Chúng tôi không biết được chúng sẽ đi xa đến đâu, nhưng chúng tôi tin rằng một cái cây có gốc rễ không vững chắc sẽ khó mà “lên được tận mây xanh”.,.

3.3 Kết luận

– Một trong những cách nhà đầu tư cá nhân chúng ta có thể tránh được thuật thao túng dòng tiền CFO là việc nhìn rộng ra hơn: tức nhìn vào xu hướng dòng tiền tự do (FCF) và tỷ suất sinh lợi ROIC để thấy bức tranh lớn. Xin ta hãy đừng lười biếng, sơ suất nhìn vào một khoản mục rồi bị lừa dối một cách dễ dàng.

– Ngoài ra, để tránh gặp thuật chuyển đổi dòng tiền, ta cần xem các thuyết minh khoản phải trả và các giao dịch với bên liên quan xem bản chất kinh doanh có hợp lý, hay chỉ đơn thuần là hỗ trợ nhau về dòng tiền trong ngắn hạn.

– Cuối cùng, ta nên tránh các công ty chuyên đi M&A mỗi năm (“serial acquirer”) vào những ngành nghề không liên quan (“diworsifying”), trong khi cổ tức tiền mặt không có, ROIC thì ngày càng tệ đi.