Tiếp nối kỳ 2, chúng tôi xin mạn phép nhắc lại rằng: về bản chất, có 2 cách mà ban lãnh đạo công ty có thể thao túng tăng lợi nhuận nhằm đánh lừa cổ đông/nhà đầu tư tiềm năng để trục lợi dựa trên giá cổ phiếu hoặc các đợt phát hành: (1) Thổi phồng doanh thu (2) Giấu chi phí.

Sau bài viết khá kỳ công ở kỳ 2 về ba thuật thổi phồng doanh thu trong ấn phẩm kỳ XXI trước, kỳ nầy chúng tôi lại đi vào một thuật nghe “khá ngược đời” của các doanh nghiệp niêm yết lừa lọc: đó chính là việc thao túng lợi nhuận bằng thuật giấu chi phí. Thoạt nhìn, nếu quý độc giả từng làm doanh nghiệp, ắt sẽ thấy khá vô lý rằng tại sao ta phải khai giảm chi phí – để đóng thuế nhiều hơn à, hay chi vậy?

Song, đối với những gã CEO chuẩn bị phát hành lượng lớn cổ phiếu thu tiền mặt về, neo giá cổ phiếu để giữ số cổ phiếu đã thế chấp (repo), “bán chui” cổ phiếu cá nhân nắm giữ lên sàn, hoặc đơn thuần chỉ được tưởng thưởng lớn dựa trên kết quả kinh doanh vượt kế hoạch, thì họ có tất cả lý do trên thế giới nầy để cố gắng “làm đẹp” lợi nhuận công ty trước mặt vô vàn các cổ đông ngây thơ…

Vì vậy, theo ngài chuyên gia về kế toán và thủ thuật gian lận Howard Schilit, có 2 loại thủ thuật giấu chi phí chính mà ông đúc kết được từ 30 năm kinh nghiệm làm kế toán, kiểm toán của mình: (1) đẩy lùi chi phí hiện tại sang tương lai bằng nhiều cách (2) dùng nhiều kĩ thuật khác nhau để giấu lỗ, không dự phòng, giấu chi phí bất thường lớn.

3.1. Đẩy lùi chi phí hiện tại sang tương lai

Trên lý thuyết, cách phổ biến nhất mà các chủ doanh nghiệp ma mãnh có thể dùng để đẩy lùi tác động của chi phí hiện tại sang tương lai, là việc vốn hóa (expenses capitalization) các chi phí sản xuất, chi phí hoạt động, chi phí lãi vay, v.v vào tài sản cố định, sau đó khấu hao các tài sản trong khoảng thời gian rất dài so với thực tế.

Về chủ đề vốn hóa chi phí, theo nguyên tắc kế toán, các chi phí giúp doanh nghiệp tạo ra lợi ích trên 1 năm có thể được vốn hóa thành tài sản và phân bổ dần trong từng kỳ. Chúng ta thường thấy khoản mục chi phí trả trước dài hạn (long-term prepayment) là một ví dụ cụ thể, phản ánh tiền thuê đất kinh doanh trả trước nhiều năm hoặc các tài sản công cụ dụng cụ dài hạn khác. Thay vì ghi nhận một khoản chi phí trả trước 10 năm lớn một lần (có thể gây LNST âm), kế toán công ty được quyền hạch toán thành một tài sản và phân bổ dần đều trong 10 năm đó, phản ánh đúng bản chất kinh doanh của nghiệp vụ. Ngoài ra, tại Hoa Kỳ, các chi phí phục vụ mục tiêu công ty lâu dài như nghiên cứu phát triển (R&D) hoặc mua lại bản quyền (patents) đôi khi cũng được vốn hóa thành tài sản và phân bổ dần.

Ấy vậy mà những vị kế toán trưởng đôi khi có sức sáng tạo khó ngờ: họ vốn hóa cả chi phí quảng cáo, khuyến mãi vào tài sản cố định – cho rằng các phương thức nầy có thể đem lại tập khách hàng dài hạn trong hơn 20-30 năm (!) Số khác, đặc biệt là các công ty nông nghiệp, vốn hóa các chi phí chăm sóc vườn cây, thức ăn cho đàn chăn nuôi hằng năm vào tài sản cố định rồi khấu hao nó 15-20 năm sau, trong khi đây là chi phí bắt buộc phải chi ra mỗi năm – nếu họ dừng chi 1 năm, tất cả vườn cây và đàn chăn nuôi sẽ chết. Đỉnh điểm trong những ví dụ đó, có công ty còn vốn hóa cả chi phí tiếp khách, chi phí tiệc tùng, du lịch của công ty vào tài sản rồi khấu hao dần, cho rằng những hoạt động như thế giúp gia tăng “tinh thần đội nhóm” (morale), qua đó thúc đẩy động lực phát triển kinh doanh nhiều năm sau (?)

Kinh nghiệm quan sát của chúng tôi cho thấy: những công ty có tài sản cố định lớn, thông thường thuộc các nhóm ngành như nông nghiệp, khoáng sản, hàng không, năng lượng, viễn thông có điều kiện rất lớn để che đậy (masking) các hoạt động đẩy lùi chi phí của họ, âu cũng bởi vì tỷ trọng tài sản cố định của họ luôn chiếm rất cao trên tổng tài sản.

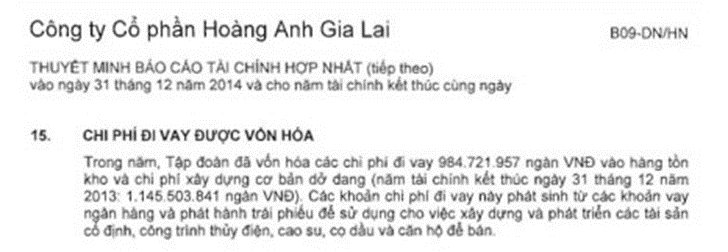

Một ví dụ rất cụ thể cho thuật nầy là một trong những phi vụ được kỳ vọng nhiều nhất suốt từ 2013-2015, nhưng cũng đáng thất vọng nhất, đó chính là CTCP Hoàng Anh Gia Lai (HOSE: HAG). Cuối năm 2014, khi giá cổ phiếu HAG vẫn còn rất cao (trong vùng [25.0-27.0]) và được kỳ vọng lớn, BCTC của công ty đã thể hiện những dấu hiệu đầu tiên: – Tài sản cố định tăng vọt từ 14 nghìn lên 18 nghìn tỷ, chiếm hơn 50% tài sản. Nợ vay cũng từ 14 nghìn lên xấp xỉ 18 nghìn tỷ, bằng 140% vốn chủ sở hữu.

– Trong thuyết minh BCTC, HAG công bố đã vốn hóa gần 1 nghìn tỷ lãi vay vào chi phí xây dựng cơ bản dở dang. Như vậy, tính theo chi phí lãi vay thực, công ty phải trả hơn 1.5 nghìn tỷ, cao hơn cả lợi nhuận gộp của công ty. Song, nguồn thu khiến công ty có lợi nhuận dương lại 100% đến từ các hoạt động tài chính lạ như lãi từ chuyển nhượng sở hữu cổ phần, lãi cho vay công ty khác (?!), ấy vậy mà đơn vị kiểm toán chưa hề có bất kỳ động thái nào. – Ngoài ra, dòng tiền tự do của công ty âm nghiêm trọng gần 5 nghìn tỷ trong năm 2014, không hề cải thiện so với mức âm gần 7 nghìn tỷ của năm 2013.

– Đến cuối năm 2015, đơn vị kiểm toán mới ghi một đoạn văn “nghi ngờ về khả năng hoạt động liên tục của công ty” khi công ty không thể trả được các đợt trái phiếu đến hạn. Tài sản cố định tiếp tục tăng lên gần 29 nghìn tỷ (chúng tôi nghi ngờ rằng có thể HAG còn vốn hóa cả các chi phí thường niên khác như chăm sóc vườn cây, đàn bò vào TSCĐ), nợ vay tăng vọt, dòng tiền tự do tiếp tục âm. Đến lúc bấy giờ, cộng đồng đầu tư đã mất niềm tin, giá cổ phiếu HAG giảm dưới mốc [10.0] mệnh giá, song lợi nhuận ròng của công ty vẫn còn dương ~500 tỷ một cách phi thường (!)

Một lần nữa, tương tự như việc kiểm tra thuật “thổi phồng doanh thu”, việc soi xét kĩ dòng tiền tự do mang ý nghĩa vô cùng quan trọng. Ngoài ra, đối với những case ta nghi ngờ có thuật “vốn hóa chi phí”, ta phải để ý đến khoản mục tài sản cố định có tăng mạnh ngoài dự kiến, chiếm tỷ trọng lớn. Hơn nữa, ta còn phải kiểm tra biên lợi nhuận hoạt động và nguồn thu chính của công ty đến từ đâu: nếu lợi nhuận công ty dương chủ yếu nhờ việc đẩy lùi hạch toán chi phí lãi vay hoặc chi phí hoạt động, đó là một lá cờ đỏ rất, rất lớn!

THAM GIA GROUP CỘNG ĐỒNG3.2. Giấu lỗ, giấu chi phí lớn, không trích lập dự phòng

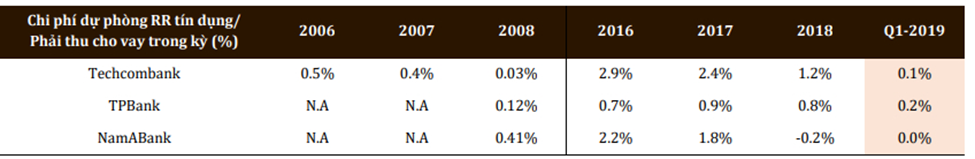

Ngoài phương pháp đẩy chi phí từ hiện tại sang tương lai, nhiều doanh nghiệp ma mãnh còn dùng nhiều kĩ thuật khác nhau, chẳng hạn như chuyển chi phí sang các hạng mục khác, thậm chí lơ luôn cả việc hạch toán chi phí, giúp giấu lỗ và thổi phồng lợi nhuận sau thuế lên. Trong số đó, trên kinh nghiệm quan sát của chúng tôi, những công ty thuộc ngành tài chánh, đầu tư như ngân hàng thương mại, công ty chứng khoán, quỹ đầu tư đại chúng là nhóm dễ có điều kiện để che đậy các hoạt động giấu chi phí của mình. Dù nhiều người cho rằng hoạt động của các công ty trên là kinh doanh tiền tệ, dễ hiểu, ấy vậy mà nhìn đến danh mục quản lý các khoản cho vay trên hàng triệu tài khoản của họ, hay các khoản mục ngoại bảng khổng lồ, thì đến cả đơn vị kiểm toán/thanh tra NHNN cũng không thể soát xét hết được giá trị tài sản thực sự, chứ đừng nói đến những cá nhân nhỏ bé chúng ta (!) Không có ví dụ nào minh chứng rõ nét hơn các thuật chúng tôi kể trên bằng trò chơi giảm trích lập dự phòng và chuyển nợ xấu ra ngoại bảng của các ngân hàng thương mại. Nếu quý độc giả chú ý, ắt sẽ thấy rằng thường về cuối chu kỳ khi động lực tăng trưởng tín dụng không còn, chi phí trích lập dự phòng rủi ro tín dụng của các NHTM hầu như sẽ ngày càng thu hẹp lại đến mức tí hon (!) nhằm thúc đẩy lợi nhuận – bất chấp dư nợ cho vay đã ở mức cao và khá rủi ro, như bảng dưới đây chúng tôi thống kê lại:

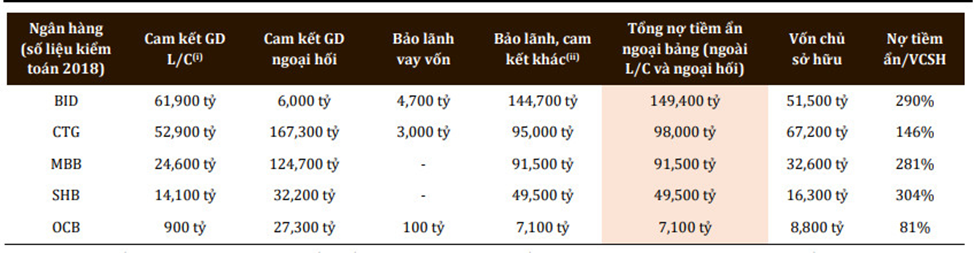

Ngoài ra, dù không có chứng cứ cụ thể, song các NHTM còn có khả năng chuyển các khoản tín dụng thông thường sang các hoạt động bảo lãnh vay vốn, bảo lãnh thanh toán, bảo lãnh khác hoặc các giao dịch phái sinh, cam kết khác ngoại bảng (off-balance sheet items) nhằm giảm thiểu chi phí trích lập dự phòng rủi ro tín dụng, song tiềm ẩn rủi ro khôn lường. Dưới đây là bảng thống kê một số case NHTM có các khoản ngoại bảng rất lớn trên vốn chủ sở hữu:

(i) Các cam kết giao dịch L/C có độ rủi ro thấp nhất (ii) Bảo lãnh khác, cam kết khác là những khoản ngoại bảng không thể xác định được

Ra ngoài khỏi lĩnh vực ngân hàng, nếu quý độc giả đã từng đầu tư lâu năm ắt sẽ nhớ nhiều CTCK nhỏ (chẳng hạn như APS, PSI – sàn HNX) sau giai đoạn bong bóng cổ phiếu OTC 2006 – 2008 đã bị chìm sâu trong các khoản đầu tư OTC chiếm tỷ trọng lớn trong tổng tài sản, mờ ám, nhiều khả năng mất vốn. Ấy vậy mà nhiều năm sau đến tận bây giờ, các công ty nầy vẫn tránh việc trích lập dự phòng, vin vào cớ là không có cơ sở giá thị trường để hạch toán (!) Tương tự, nhiều công ty con thuộc họ Sông Đà, Vinaconex, PVN hoặc VNSteel sở hữu chéo lẫn nhau qua các công ty thuộc tập đoàn chưa niêm yết, dù thua lỗ nghiêm trọng nhưng vẫn trốn tránh việc trích lập dự phòng tất yếu.

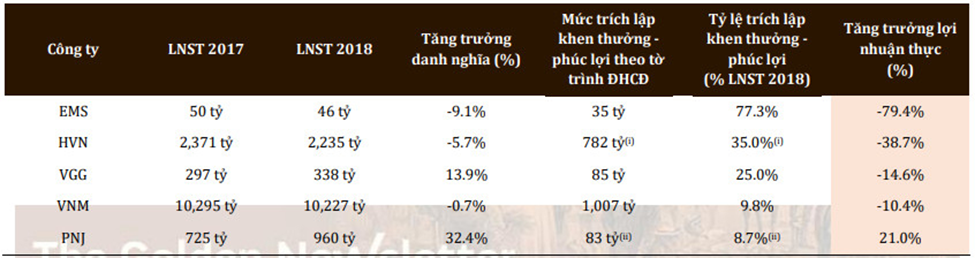

(i) Case HVN chúng tôi dùng mức % trích lập của ĐHCĐ 2018 (ii) Case PNJ chúng tôi chưa tính tác động của ESOP và các khoản thưởng khác Cuối cùng, theo quan sát nhiều năm của chúng tôi, khá nhiều công ty có đặc tính thâm dụng lao động (labourintensive) thường giấu chi phí lương, thưởng nhân viên xuống dưới mục lợi nhuận ròng, thông qua các khoản khen thưởng phúc lợi trích từ LNST cuối năm mà ít người để ý đến (!) Như vậy, nhân viên và ban giám đốc vừa được vui vẻ, cổ đông lại vừa bị một màn “ảo thuật” qua mắt: chuyển chi phí từ trên xuống dưới, khiến họ ngỡ rằng LNST của công ty tăng cao, song sau khi trích quỹ khen thưởng/phúc lợi (bonus & welfare), thứ lợi nhuận cuối cùng cổ đông nhận về chẳng còn bao nhiêu, nhiều trường hợp còn giảm một cách cay đắng. Bảng biểu phía trên là một số ví dụ điển hình…

3.3. Tóm tắt một vài cách để nhận ra dấu hiệu của thuật “giấu chi phí”

Tóm lại, sau khi phân tích khá nhiều các ví dụ thực tiễn như trên, chúng tôi muốn đúc kết lại đôi lời về cách chúng ta có thể bảo vệ mình trước các thuật “giấu chi phí” của những công ty ma mãnh:

– Đối với trường hợp đẩy lùi chi phí hiện tại sang tương lai, đặc biệt với ngành nghề có lượng tài sản cố định lớn (capital-intensive), ta phải cực kỳ cẩn thận nếu số dư TSCĐ của công ty tăng quá nhanh, chính sách khấu hao lại quá dài, trong khi dòng tiền từ hoạt động kinh doanh (CFO) kém. Đó khả năng rất cao biểu hiện việc vốn hóa các chi phí hoạt động, chi phí lãi vay thường kỳ vào tài sản, tiềm ẩn rủi ro thiếu hụt dòng tiền trong tương lai.

– Đối với các trường hợp trốn tránh trích lập dự phòng, giấu chi phí trong nhóm các công ty tài chánh, ta cần phải chú ý đến xu hướng trích lập dự phòng tương ứng với khoản phải thu, các khoản mục ngoại bảng và các khoản đầu tư dài hạn chưa niêm yết, mờ ám. Mặt khác, trên kinh nghiệm của chúng tôi, NĐT cá nhân chúng ta cần phải soi xét kĩ tờ trình phân phối lợi nhuận của các công ty thâm dụng lao động, trong đó đặc biệt là tỷ lệ trích lập khen thưởng & phúc lợi (bonus & welfare), thứ mà cộng đồng đầu tư chưa thực sự đặt trọng tâm để phản biện ban lãnh đạo trong ĐHCĐ.

Lời cuối, tương tự như kỳ trước, chúng tôi mạn phép nhấn mạnh rằng các phương pháp trên cũng không thể đảm bảo 100% rằng nó sẽ giúp ta nhìn ra ngay được doanh nghiệp nào giấu chi phí để “thổi phồng lợi nhuận” cả! Vì vậy, chúng tôi thường đề cao trực giác nghi ngờ ở mỗi người, cũng như hối thúc việc ta thường xuyên lắng nghe góc nhìn ngược chiều/tin đồn từ những người trong ngành hoặc cổ đông một cách cởi mở. Khi có tín hiệu tiêu cực, ta nhất định phải soi xét kĩ hơn với các phương pháp trên. Có như vậy, ta mới tự bảo vệ mình được khỏi đầy rẫy những cạm bẫy hằng ngày trên TTCK còn sơ khai của nước ta… (còn tiếp kỳ 4,5,6) S.A.F.E team